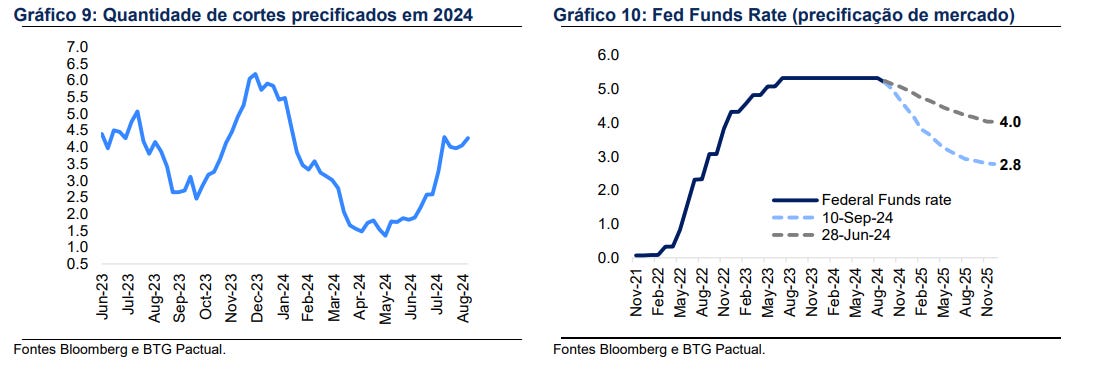

Não é novidade para ninguém que o FED está prestes a iniciar um novo ciclo de juros nos EUA, assim como vários bancos centrais pelo mundo devem fazer o mesmo. O mercado já dá como certo o primeiro corte na próxima quarta-feira 18 de setembro. A única questão é o tamanho do corte. Enquanto metade vê uma magnitude de 0,25%, a outra aposta em 0,5%.

Hoje vamos fazer um exercício de tentar entender quais ativos e setores seriam os maiores ganhadores em um cenário de soft landing(1) onde os juros caem e a economia se mantém saudável sem recessão e com a inflação na meta. A inspiração vem do ótimo relatório do BTG, assinado pelos analistas Marcel Zambello e Luiza Paparounis.

O cenário base hoje, tanto no BTG quanto nas grandes gestoras, é que teremos uma série de cortes entre esta semana e meados de 2025, com os juros americanos se aproximando da taxa neutra e estacionando em algo próximo a 3,5% ao ano. E que esse ciclo deve gerar um pouso suave na economia. Aqui é bom ressaltar que o consenso é bem otimista e que qualquer mudança nos prognósticos no meio do caminho podem fazer muito preço nos ativos que hoje já refletem essas perspectivas positivas.

Geralmente, ciclos de afrouxamento resultam em recessões ou ocorrem em meio a crises econômicas, como a crise imobiliária de 2008/09. Um dos poucos casos de pouso suave foi observado entre 1994 e 1996, quando houve três cortes bem-sucedidos.

Na fotografia atual, os dados levam a crer em pouso suave, como diz o relatório:

“O consumo das famílias permanece resiliente, o desemprego e o ritmo de criação de vagas seguem saudáveis, apesar de uma perda de força nos últimos meses, e a inflação converge em direção à meta do comitê. Vale ressaltar que este é o primeiro ciclo de política monetária com o objetivo de combate à inflação desde que a meta de 2% foi oficialmente estabelecida em 2012. Antes disso, o Fed mantinha uma meta implícita de inflação, sem declarar um número formal.”

Essa é a fotografia hoje. Com o passar do tempo, poderemos ver uma evolução de dados da economia não esperados. Seja por fatores exógenos no campo geopolítico ou até mesmo reações inesperadas da economia doméstica. No Brasil, o início do ciclo de corte logo foi interrompido por uma atividade e inflação que incomodam os agentes e pressionam uma nova alta de juros por aqui.

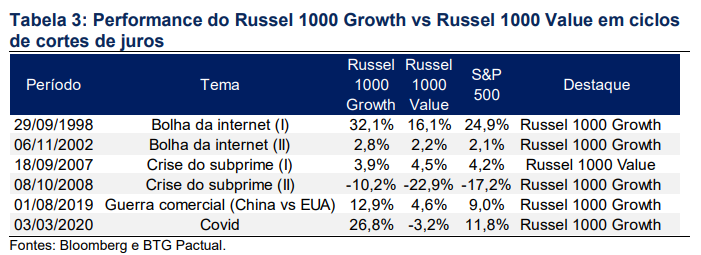

E como ficam os setores da bolsa americana nesse cenário? De acordo com o estudo dos analistas, o índice Russell 1000 growth tende a apresentar uma melhor performance do que o Russell 1000 e do que o S&P500. Isso leva a crer que as empresas de maior crescimento devem performar melhor.

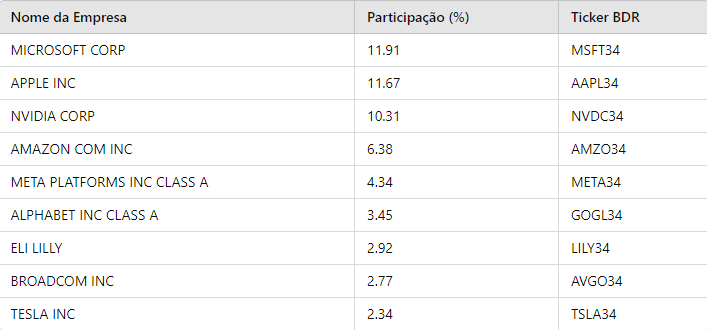

Atualmente o Russel 1000 Growth Index é composto por centenas de posições. As maiores são:

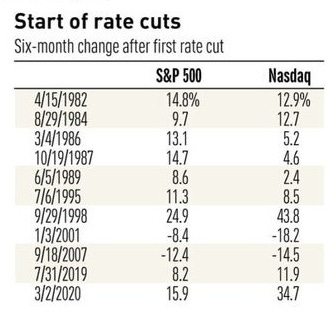

Outra tabela, dessa vez do instituto IBD Economics, mostra o retorno de 6 meses após o primeiro corte do FED para o S&P500 e NASDAQ:

Ciclos de afrouxamento monetário que não são acompanhados de recessão, segundo a teoria, deveriam levar a um aumento de liquidez que beneficia mais as empresas de menor tamanho e maior crescimento. Ou seja, empresas de maior beta em que a maior parte do valor está na perpetuidade.

Com o mesmo raciocínio, podemos inferir também que o Bitcoin é outro ativo que deveria se beneficiar nesse cenário. O que os investidores devem monitorar de perto é o risco de uma desaceleração ou recessão nos Estados Unidos. Nesse caso, não há cortes que segurem a queda de preços.

Outro fator que deve causar ruídos de curto prazo é a eleição americana. Desse vez, o primeiro corte de juros irá coincidir com o início da corrida eleitoral, o que deve trazer uma maior volatilidade para os índices, visto que a disputa tende a ser acirrada.

A história não se repete, mas frequentemente rima. – Mark Twain